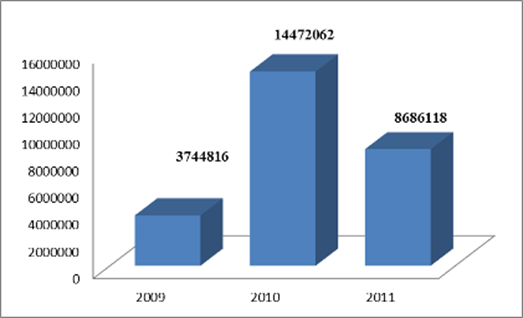

Рис.5. Динамика нераспределенной прибыли ОАО Банк «Екатеринбург» за 2009-2011 гг.

Важным показателем анализа финансово-экономического состояния банка являются источники собственных средств. Данный показатель на 2011 год составил 78035853 тыс. руб., а в 2009-59963377 тыс. руб. таким образом, за три года данный показатель вырос на 30,14% или на 18072476,00 тыс. руб.

За 2009-2011 годы произошло увеличение объема нераспределенной прибыли (рисунок 2.1) на 4941302,00 тыс. руб. или в 2,3 раза, в основном за счет проведения более активной рекламной кампании направленной на увеличение количества привлеченных средств.

За рассматриваемый период значительно выросли и активы банка (на 20,6% или 97838756,00 тыс. руб.), что свидетельствует о стабильном положении банка на рынке.

В связи с постоянно производимыми изменениями в организационной структуре банка, численность работников имели различные показатели в динамике, но заработная плата сотрудников имеет положительную динамику к увеличению (на 2,6 тыс. руб. либо на 10,7%)

Наибольшую долю в структуре доходов составляют проценты от ссуд, предоставленных клиентам: в 2009 г. они составили 63%, в 2010 г.– 33%, а в 2011- 84% т.е. произошло увеличение удельного веса данного дохода на 21%.

В 2011 г. понизился удельный вес комиссионных доходов и прочих операционных доходов: если в 2009 г. они составляли 10 и 20%, то в 2011 г. – 2% и 12% соответственно, т.е. произошло снижение удельного веса по данным статьям доходов на 10% и 8% соответственно. Указанные изменения в структуре доходов могут свидетельствовать о расширении деятельности ОАО Банк «Екатеринбург» по размещению средств в виде кредитов и об увеличении доходности ссудных операций.

Наиболее значимыми для Банка являются процентные доходы, поскольку они являются главным фактором формирования прибыли кредитных организаций. В связи с этим целесообразно провести анализ процентных доходов банка, в процессе которого необходимо установить темпы изменения общей величины и структуры активов, приносящих процентный доход; сопоставить их с темпами роста (снижения) полученного от их использования совокупного дохода.

Анализ процентных доходов Банка представлен в приложения Б.

Данные приложения Б свидетельствуют о том, что наиболее значимыми процентными доходами Банка являются доходы, полученные от предоставления ссуд клиентам: в 2009г. и 2010г. их доля в общем объеме процентных доходов составляла 100%.

При этом чистая ссудная задолженность, и преобладающая в совокупных активах Банка, увеличилась по сравнению с 2009 г. на 24,72%. (в 2009 г. доля чистой ссудной задолженности в общем объеме активов составляла 97,5%, а в 2011 г. – 99,1%).

Динамика объема и структуры расходов рассмотрены в таблице 3.

Анализируя динамику и структуру расходов видно, что в 2009 г. наибольший удельный вес в структуре расходов занимали операционные расходы (51,43%), которые к 2011 г. уменьшились на 5921619 тыс.руб., а их доля снизилась на 8%.

В 2011 г. наблюдается снижение доли расходов на проценты, уплаченные по привлеченным средствам банков, по сравнению с 2009 г. на 4,25%, разница в суммовом выражении составила 2945688 тыс.руб. Доля процентных расходов по привлеченным средствам клиентов увеличилась на 1,05%, в суммовом выражении указанные расходы выросли на 483718 тыс.руб. Значительно выросли расходы Банка, связанные с создание резервов на возможные потери – на 11549926 тыс.руб.

В целом совокупные расходы ОАО Банк «Екатеринбург» за анализируемый период снизились на 1500534 тыс.руб. или на 2,27%, в то время как совокупные доходы за этот же период увеличились в 5,9 раза. Это в целом может свидетельствовать о повышении эффективности деятельности Банка. Динамика расходов и доходов Банка в целом представлена на рис. 6.

Еще по теме:

Коммерческий банк – финансовый посредник

Одной из самых важных функций выполняемых банком, является посредническая функция. Предоставляя ссуды своим клиентам, банки выполняют роль финансовых посредников, принимая денежные средства вкладчиков и предоставляя их заемщикам. Эта деят ...

Особенности рынка капитала в Республике Беларусь

На данном этапе развития экономических отношений в Беларуси одной из основных проблем является непонимание потребности в развитом рынке капитала, и, как следствие, недостаточное использование его инструментов и возможностей. Несмотря на н ...

Анализ депозитных

операций ОАО ГБ Нижний Новгород за 2006-2008 гг.

Как уже было ранее сказано, сбережения населения по-прежнему являются основной ресурсной базой ОАО ГБ Нижний Новгород, поэтому основной упор депозитной политики Банка делается на развитие вкладных операций для того, чтобы разработать новы ...

Facebook

Facebook twitter

twitter RSS

RSS