Несмотря на это кредитному работнику следует рассчитать вероятность того, что не погасят свой долг не более трех кредитополучателей, т.е. не вернут кредит 1,2 или 3 должника из 10 кредитополучателей банка.

Для решения этой задачи необходимо воспользоваться формулой Пуассона, поскольку вероятность не возврата долга крайне незначительна. Формула Пуассона имеет вид:

Pn(m) = ![]() (3.9)

(3.9)

Где Pn (m) - вероятность наступления события m раз в n испытаниях;

p – вероятность наступления события в единичном испытании;

e – число, равное 2,718.

Расчеты будут выглядеть следующим образом:

P10(1) = ![]() ;

;

P10(2) = ![]() ;

;

P10(1) = ![]() .

.

Путем сложения значений вероятностейPn(m) получим результат 0,095, т.е. вероятность того, что 1, 2 или 3 кредитополучателя из 10 заемщиков банка не гасят свой долг, равна 0,095, или 9,5%.

Если бы вероятность не возврата долга каждым заемщиком оценивалась, например, в 10, 12 или 15%, т.е. не возврат кредита не являлся бы редким событием, то вероятность Рп(т) рассчитывалась бы по формулеБернулли:

Pn(m) =![]() (3.10)

(3.10)

где ![]() — число сочетаний из пэлементов по т;

— число сочетаний из пэлементов по т;

q— вероятность противоположного события.

Используя приведенные формулы и взяв в качестве базовых показателей р=0,1; q=0,9; n=10, вероятности не возврата кредита составят соответственно Р10(1) = 0,3874; Р10 (2) = 0,1937; Р10 (3) = 0,0574.

Измерить уровень кредитного риска можно также с помощью данных выборочного наблюдения за частотой не возвратов или потерь ссуженных средств. В данном случае результаты прошлых наблюдений приходится распространять на будущее. Однако даже самые обширные сведения о случаях кредитных потерь не способны в полной мере определить уровень кредитного риска в будущем. Поэтому всю совокупность сведений о наступлении случайного события (не возврата кредита) и его частоте необходимо рассматривать как некоторую выборку, для которой обязательно должна быть рассчитана так называемая ошибка выборки.

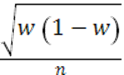

Предельная ошибка выборки рассчитывается по следующей формуле:

![]() = t

= t (3.11)

(3.11)

где ![]() —предельная ошибка выборки;

—предельная ошибка выборки;

t—кратность ошибки, связывающая размер ошибки с заданной вероятностью; w — выборочная доля или частота наступления события в эксперименте; п — объем выборки.

Верхняя граница интервала изменения вероятности кредитных потерь (Lh) с учетом предельной ошибки выборки находится по формуле:

Lh = w + ![]() (3.12)

(3.12)

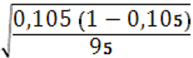

Для наглядности можно привести пример. По статистике коммерческого банка из 95 ссуд, выданных заемщикам и просроченном до 30 дней, невозвратными оказались 10 ссуд, т.е. 10,5 %. Показатель и в данном случае будет равняться 20%, т.е, соответствовать размеруотчислений в резерв по второй группе риска. Тогда предельная ошибкавыборки (![]() ) будет равна 0,052, или 5,2 %:

) будет равна 0,052, или 5,2 %:

![]() = 1,65

= 1,65  = 0,502,

= 0,502,

где t =1,65 — квантиль нормального распределения для 90%-ного доверительного интервала.

В свою очередь, верхняя граница интервала изменения вероятности кредитных потерь (Lh) - 20% + 5,2% = 25,2%.

Если риск не возврата кредитов оценивается малыми значениями вероятности наступления потерь, например по стандартным кредитам, отнесенным к первой группе риска, резерв по которой создается в размере 1- 2%, а в некоторых странах не создается вообще.

Допустим, из общего количества стандартных ссуд банка (100 кредитов) только 1 ссуду пришлось списать как безнадежную, т.е. 1% кредитов оказался невозвратным. По этой группе ссудной задолженности создается резерв в размере 2%. Хотя статистические данные свидетельствуют о том, что только 1 % кредитов из этой группы оказался невозвратным, из этого еще не следует, что в будущем сохранится такой же показатель. Реальные кредитные потери могут быть значительно выше. Поэтому для расчета верхнего предела вероятности наступления потерь по кредитам имеем следующие данные:

Еще по теме:

Схема операций с банковской кредитной карточкой

Основные участники системы карточных расчетов:

- владелец карточки;

- банк-эмитент;

- предприятие торговли или сферы услуг (торговец);

- банк-эквайр (банк обслуживающий торговое предприятие);

Права и обязанности сторон в системе карт ...

Оценка управления кредитными рисками

Кредитный риск является наиболее значимым для банка видом риска. В условиях значительных темпов роста кредитного портфеля, его нарастающей доли в активах и высокой чувствительности финансового результата к качеству кредитного портфеля в Д ...

Монеты и монетное дело. Полноценные и неполноценные монеты

Металлические деньги делятся на полноценные и неполноценные.

Полноценные – это деньги, номинальная стоимость которых соответствует стоимости содержащегося в них благородного металла. Они выполняют все функции денег и являются всеобщим эк ...

Facebook

Facebook twitter

twitter RSS

RSS