*Источник: [20; 21; 22]

Их суммарная доля в объеме факторов роста капитала составила 44,8%, а объем увеличился на 403,6 млрд руб. В 2010 г. прирост уставного капитала иэмиссионного дохода составил 115,0 млрд рублей (суммарная доля в объеме факторов роста капитала составила 45,7%), что существенно больше, чем в 2009 г. За 2011 г. суммарная доляуставного капитала иэмиссионного дохода в объеме факторов роста капитала составила 47,1% [41; 42; 43].

Субординированные кредиты в 2009 г. в меньшей степени, чем в 2008 г., оказали влияниена рост капитализации банковского сектора. На долюсубординированных кредитов, включаемых в составсобственных средств, по состоянию на 01.01.2010 г. пришлось 29,7% суммарной величины факторов ростакапитала, объем указанных субординированных кредитов увеличился на 203,7 млрд руб.

В отличие от 2009 г. в 2010–2011 гг. погашение субординированных кредитов, включаемых в составкапитала, стало фактором его снижения, что сократило объем источников его прироста (в 2010 г. — 29,7%, 2011 г. — 24,3%). Еще одним существенным фактором снижения стал рост вложений кредитных организаций в акции (доли) зависимых юридических лици кредитных организаций–резидентов. За счет этогофактора сумма источников прироста сократилась на 143,9 млрд руб., или на 30% [41].

Основным источником прироста капитала сталаприбыль и сформированные из нее фонды.

По сравнению с 2009 г. на2010 г. существенно снизилось влияние прибыли и сформированных из нее фондов на динамику собственныхсредств банковского сектора. Их доля в суммарнойвеличине факторов роста капитала на 2009 г. составила 35,6%,а за 2010 г. — 31,5%. В 2011 г. влияние прибыли и сформированных из нее фондов на динамику собственных средств банковского сектора значительно увеличилось, чем в 2009–2010 гг. (в 2011 г. — 37,1%).

В условиях роста капитала по банковскому сектору в целом у ряда кредитных организаций произошло его сокращение. В 2011 г. уменьшениекапитала отмечено у 126 кредитных организаций наобщую сумму 155,8 млрд руб., или 15,4% от капитала указанных банков (в 2010 г. —у 161 банка на сумму 185,9 млрд руб., или 6,4% их капитала). По отношению к капиталу указанных банков в 2011 г. сокращение собственных средств былоболее масштабным, чем годом ранее.

Наибольшее снижение капитала отмечалось у отдельных банков, контролируемых государством, инекоторых банков, контролируемых иностранным капиталом. Их капитал сократился на 89,0 млрд руб. и 44,0 млрд руб. соответственно; на указанные банки по состоянию на 01.01.2012 г. приходилось 8,7% и 4,0% совокупного капитала банковского сектора.

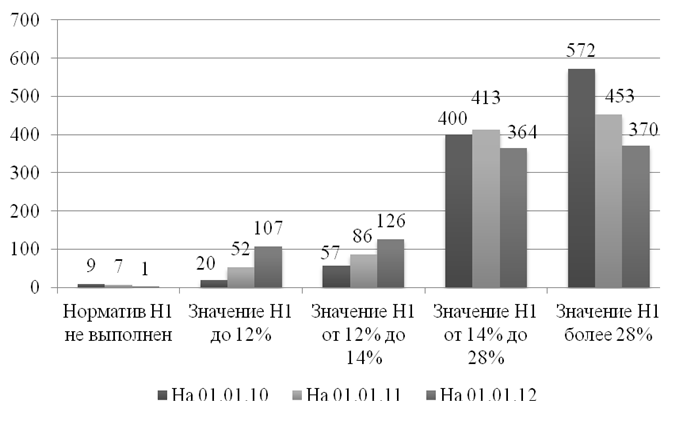

Норматив достаточности капитала (Н1) в 2009 г. нарушали 16 кредитных организаций (в 2008 г. — 18 кредитных организаций). Резко возрослоколичество текущих нарушений Н1: за 2009 г. зафиксировано 1 597 нарушений, в основном банками, в отношении которых осуществляются мерыпо предупреждению банкротства, против 196 в 2008 г. Из указанных 16 кредитных организаций у трех были отозваны лицензии, в отношении8 осуществляются меры по предупреждению банкротства.

Норматив достаточности капитала (Н1) в 2010 г. нарушали 23 кредитные организации (в 2009 г. – 16 кредитных организаций). Из указанных 23кредитных организаций у 6 были отозваны лицензии,в отношении 8 осуществляются меры по предупреждению банкротства. Количество текущих нарушенийН1 сократилось с 1 597 в 2009 г. до 1 182, в 2010 г., при этом количество допустивших их банковвозросло с 13 до 17.

Норматив достаточности капитала (Н1) в 2011 г. на отчетные даты нарушали 12 кредитных организаций (в 2010 г. — 23 кредитные организации). Из указанных 12 кредитных организацийу 4 были отозваны лицензии. Количество текущихнарушений (в течение года) Н1 сократилось с 1 182 в 2010 г. до 80 в 2011 г., при этом количество банков, допустивших нарушения, сократилосьс 17 до 8 (рис. 2.2).

Рис. 2.2. Распределение кредитных организаций Российской Федерации по значению нормативадостаточности капитала (по количеству) с 01.01.10 г. по 01.01.12 г.

*Источник: [43]

В 2009 г. у кредитных организаций резко снизилась рентабельность капитала — до 4,9% (в 2008 г. эти показательсоставлял 13,3%). Загод показатели рентабельности капитала снизились у 737 банков,или 69,7%, соответственно [41].На снижение рентабельности капитала оказаливлияние все три фактора, определяющие величинуэтого показателя: финансовыйлеверидж, маржа прибыли и доходность активов [41].

Еще по теме:

Основные виды кредитов предлагаемых физическим лицам

в Банке

Привлекая свободные средства граждан во вклады, при которых возникают отношения банк - должник, а клиент - кредитор, банк в тоже время развивает различные виды кредитования физических лиц, т.е. банк и клиент в этом случае меняются местами ...

Значение привлечённых

средств банка

Преобладающую часть банковских ресурсов составляют привлеченные средства. Привлеченные средства формируются при помощи следующих банковских операций:

• открытие и ведение счетов юридических лиц, в том числе банков-корреспондентов;

• при ...

Регулирование деятельности биржи

Основными внутренними документами, регламентирующими деятельность биржи, выступают Устав биржи и Правила биржевой торговли. В Уставе отражены все основные положения, определяющие внутреннюю структуру биржи, взаимоотношения членов биржи и ...

Facebook

Facebook twitter

twitter RSS

RSS