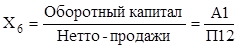

Оценочные показатели модели следующие:

у = -2, 0434 + (-5, 24Х1) + О, 0053Х2- 6, 6507Х3 +

+ 4,4009Х4 - О, 0791Х5 - О, 1020Х6.

Переменная у

, которая представляет собой линейную комбинацию независимых переменных, используется в следующей формуле для оценки вероятности невыполнения условий договора, Р

:

![]()

где е = 2,71828. Получаемая оценка у

может рассматриваться как показатель вероятности невыполнения условий кредитного договора. Чем больше значение у

, тем выше вероятность невыполнения договора для данного заемщика.

В модели Чессера для оценки вероятности невыполнения договора используются следующие критерии:

если Р > 0,50, следует относить заемщика к группе, которая не выполнит условий договора;

если Р < 0,50, следует относить заемщика к группе надежных.

Модель оценки рейтинга заемщика Чессера подходит для оценки надежности кредитов.

Однако, используя математические методы при управлении ссудами банка, необходимо иметь в виду, что предоставление коммерческих кредитов не есть чисто механический акт. Это сложный процесс, в котором важны как человеческие отношения между сторонами, так и понимание технических аспектов. Математические модели не учитывают роль межличностных отношений, а в практике кредитного анализа и кредитования этот фактор необходимо учитывать.

Рейтинговая оценка предприятия-заемщика рассчитывается на основе полученных значений финансовых коэффициентов и является заключительным обобщающим выводом анализа кредитоспособности клиента.

Для рейтинговой оценки используются полученные на этапе общего анализа три группы коэффициентов, а именно: финансового левереджа, ликвидности, рентабельности, а также данные анализа деловой активности предприятия.

Коэффициенты финансового левереджа и ликвидности используются в рейтинге в связи с тем, что они имеют обусловленный экономически критериальный уровень, тогда как остальные группы финансовых коэффициентов - коэффициент эффективности, прибыльности, обслуживания долга, такого критериального значения иметь не могут из-за особенностей функционирования каждого отдельного предприятия. Коэффициенты эффективности, прибыльности, обслуживания долга дают скорее качественную оценку работы предприятия, тогда как коэффициенты финансового левереджа и ликвидности содержат в себе и качественный, и количественный аспект.

Рейтинговая оценка вычисляется следующим образом. Для рассмотрения берутся данные трех таблиц: коэффициенты финансового левереджа, коэффициенты ликвидности, коэффициенты прибыльности, а также анализа деловой активности ("золотое правило экономики предприятия").

Соблюдение критериального уровня каждого из коэффициентов финансового левереджа дает 10% для рейтинговой оценки, несоблюдение коэффициента - 0%. То же правило и в отношении коэффициентов ликвидности.

Если каждый из коэффициентов прибыльности имеет положительное значение (то есть предприятие имеет прибыль), это дает 5% для рейтинговой оценки. Если значение коэффициентов отрицательное (у предприятия убыток) - 0%.

Выполнение "золотого правила экономики предприятия" дает 5%, невыполнение – 0%.

Набранное количество процентов суммируется. Наибольшее возможное значение рейтинговой оценки – 100% (Табл. 1.3.1).

Еще по теме:

Сущность, источники и виды риска ликвидности

Ликвидность является одной из важнейших качественных характеристик деятельности коммерческого банка, которая свидетельствует о его надежности и стабильности.

В самом общем понимании ликвидность означает возможность банка своевременно в п ...

Международный кредит

Международный кредит

- это предоставление денежно-материальных ресурсов одних стран другим во временное пользование в сфере Международных отношений, в т. ч. и во внешнеэкономических связях. Эти отношения осуществляются путем предоставл ...

Складские свидетельства

Складское свидетельство – это ценная бумага, являющаяся формой договора хранения. Схема его выдачи обычно такова: владелец товара сдает его на склад на хранение, склад выдает ему ценную бумагу – складское свидетельство, удостоверяющую фак ...

Facebook

Facebook twitter

twitter RSS

RSS