В Законе «О банках и банковской деятельности» предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами [24, c. 83].

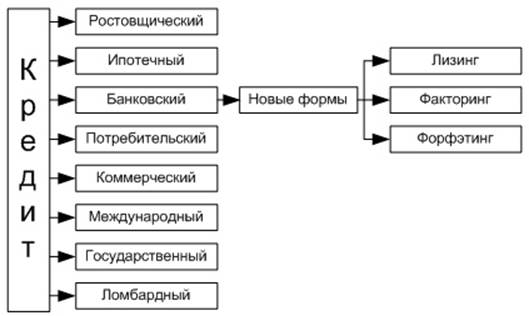

Классификация видов и форм кредитования может быть проведена по ряду признаков.

Рис. 2. Виды и формы кредита

Исторически первой формой кредита стал ростовщический кредит, когда ссуды предоставлялись за очень высокую плату. Ростовщический процент обычно превышал 100% и часто достигал 300-500% годовых. По ростовщическому проценту требовалось обязательное материальное обеспечение ссуды.

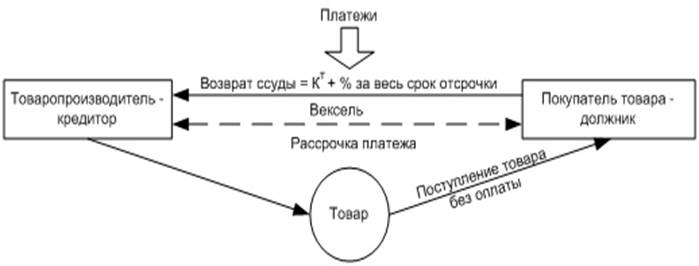

Коммерческий кредит – это предоставление товара продавцом покупателю с отсрочкой платежа. Поскольку немедленной оплаты не происходит, то срок кредита – это срок отсрочки платежа. За этот кредит, естественно, взимаются проценты (рис. 3).

Рис. 3. Коммерческий кредит

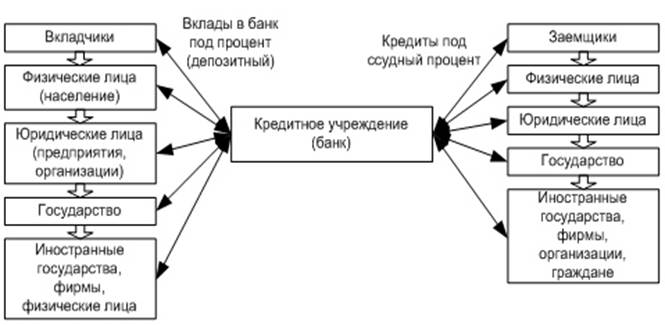

Банковский кредит – это предоставление ссуды кредитополучателю в основном кредитным учреждением (банком) на условиях возврата, платы, на срок и на строго оговоренные цели, а также чаще всего под гарантии или под залог. Получателями банковского кредита могут быть и физические, и юридические лица (рис. 4).

Рис. 4. Банковский кредит

Таким образом, банк – это учреждение, торгующее кредитами, формирующимися из денег, мобилизуемых на вклады.

Прибыль банка = Ссудный процент – Депозитный процент

Как следует из представленной формулы, банк, торгуя кредитами, чтобы получать прибыль, должен поддерживать соотношение:

Ссудный процент ≥ Депозитный процент

Таким образом, выгодность ссуд выражается в норме процента, которая представляет собой отношение суммы процента к величине ссудного капитала.

Норма процента – динамичная величина и зависит прежде всего от соотношения спроса и предложения ссудного капитала, которые, в свою очередь, определяются многими факторами, в частности:

- масштабами производства;

- размерами денежных накоплений, сбережений всех классов и слоев общества;

- соотношением между размерами кредитов, предоставленных государством, и его задолженностью;

- циклическими колебаниями производства;

- его сезонными условиями;

- темпом инфляции (при её усилении процентные ставки растут);

- государственным регулированием процентных ставок;

- международными факторами (неуравновешенностью платежных балансов, колебаниями валютных курсов, бесконтрольной деятельностью мирового рынка ссудных капиталов и т.д.).

Банковский кредит имеет целый ряд особенностей:

- участие в кредитной сделке одного из кредитных учреждений;

- широкий спектр участников;

- денежная форма предоставления ссуды;

- широкая вариация сроков ссуды;

- дифференциация условий кредита.

Последнее породило новые формы банковского кредитования: лизинг, факторинг и форфейтинг. Лизинг – это соглашение о долгосрочной аренде движимого и недвижимого дорогостоящего имущества. Кредитные отношения в лизинговой сделке возникают между лизингодателем, которым может быть банк или финансовая компания, и лизингополучателем – фирмой, использующей объекты лизинга в своей деятельности. Лизинг – это сочетание кредита с арендой. Лизинг всегда обслуживается долгосрочным кредитом, который гасится либо денежным платежом, либо компенсационным платежом (товарами, произведенными на арендованном оборудовании).

Факторинг – посредническая операция (дилинг) кредитного учреждения по взысканию денежных средств с должников своего клиента и управление его долговыми требованиями.

Еще по теме:

Сущность и понятие кредитного портфеля

коммерческого банка

На современном этапе развития экономических отношений кредит является активным и важным «участником» народнохозяйственных процессов. Без него не обходятся государства, предприятия, организации и население, ни производство и обращение обще ...

Отзыв лицензии, применяемый Центральным Банком при осуществлении

банковского надзора

Согласно ст. 23.1 ФЗ «О банках и банковской деятельности» для принудительной ликвидации кредитной организации в связи с нарушением законодательства требуется обязательный отзыв лицензии у этой кредитной организации Банком России.

Основан ...

Эмиссионные консорциумы и синдикаты

Эмиссией ценных бумаг эмитента за рубежом обычно содействует инвестиционный банк. Как правило, инвестиционный банк не подписывается на весь выпуск, а привлекает к подписке другие компании, образуя эмиссионный синдикат андеррайтеров. При э ...

Facebook

Facebook twitter

twitter RSS

RSS