Показатели финансовой устойчивости предприятия характеризуют структуру капитала с позиций платежеспособности и финансовой стабильности развития. Эти показатели позволяют оценить степень защищенности инвесторов и кредиторов, так как отражают способность предприятия погасить долгосрочные обязательства.

Для оценки финансовой устойчивости используем внутреннюю методику банка и рассчитаем показатели финансовой устойчивости. которые согласно данной методике рассчитываются по данным за год. Эти показатели позволяют оценить степень защищенности инвесторов и кредиторов, так как отражают способность предприятия погасить долгосрочные обязательства.

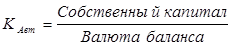

Коэффициент автономии (финансовой независимости). Коэффициент автономии (финансовой независимости) показывает удельный вес собственных средств в общей сумме источников финансирования.

Коэффициент автономии определяется как:

. (3.3)

. (3.3)

В качестве рекомендуемых критериев используются следующие значения данного коэффициента:

– для предприятий торгового

характера и посреднических компаний – не менее 0,3;

– для предприятий производственного характера, в т.ч. строительных компаний – не менее 0,5.

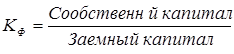

Коэффициент финансирования (соотношение собственных и заемных средств). Коэффициент показывает какая часть деятельности финансируется за счет собственных средств, а какая – за счет заемных средств.

. (3.4)

. (3.4)

В качестве рекомендуемых критериев используются следующие значения данного коэффициента:

– для предприятий торгового характера и посреднических компаний – не менее 0,1;

– для предприятий производственного характера, в т.ч. строительных компаний – не менее 0,25.

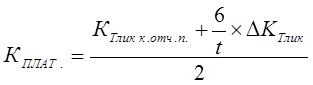

Коэффициент восстановления (утраты) платежеспособности. Платежеспособность – возможность предприятия вовремя выплачивать свои долги, т.е. показатель стабильности финансового положения предприятия.

Коэффициент восстановления (утраты) платежеспособности рассчитывается с целью оперативного внутреннего анализа текущей платежеспособности, контроля за поступлением денежных средств от продажи продукции, погашенной дебиторской задолженности и прочим поступлениям денежных средств, а также для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами.

Коэффициент восстановления (утраты) платежеспособности характеризует наличие реальной возможности у предприятия восстановить либо утратить свою платежеспособность в течение определенного периода.

, (3.5)

, (3.5)

где ![]() - коэффициент текущей ликвидности на конец отчетного периода;

- коэффициент текущей ликвидности на конец отчетного периода;

![]() - изменение значения коэффициента текущей ликвидности между концом и начало отчетного периода;

- изменение значения коэффициента текущей ликвидности между концом и начало отчетного периода;

6 - период восстановления платежеспособности в месяцах;

![]() - отчетный период, в месяцах.

- отчетный период, в месяцах.

Если значение коэффициента составляет менее 1, это свидетельствует об отсутствии у предприятия реальной возможности восстановить платежеспособность в ближайшее время.

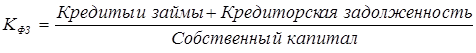

Коэффициент финансовой зависимости характеризует, в какой степени предприятие зависит от внешних источников финансирования. Данный показатель рассчитывается как:

. (3.6)

. (3.6)

В качестве рекомендуемого критерия используется значение данного коэффициента: ≤ 1,0.

Еще по теме:

Экспортно-импортные операции

Внешнеэкономическая деятельность кредитных организаций связана с осуществлением ими банковских операций и других разрешенных действующим законодательством сделок при экспорте-импорте товаров и услуг, их реализации за иностранную валюту на ...

Страховое законодательство и его основные положения

Страхование представляет собой систему отношений по защите имущественных интересов физических и юридических лиц, личных неимущественных интересов физических лиц путем формирования за счет страховых взносов (страховых премий), уплачиваемых ...

Кредитные операции банка и их виды

Сегодня коммерческий банк в развитой рыночной экономике способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций сохранять клиентов и оставаться рентабельными даже при весьма неб ...

Facebook

Facebook twitter

twitter RSS

RSS