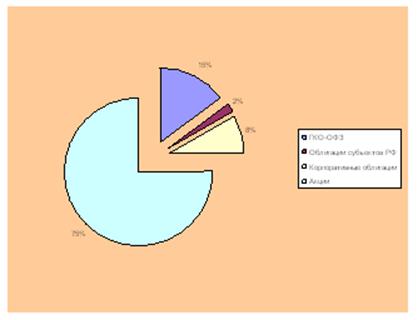

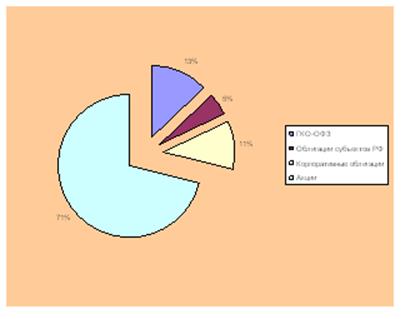

Представляет интерес изучение структуры действующих на рынке ценных бумаг и доли в них корпоративных ценных бумаг. Рассчитаем и отобразим структуру за 2007-2008 гг. на рисунках (рис. 2.1., 2.2.).

Рис. 2.1. Структура рынка ценных бумаг в 2007 г.

Рис. 2.2. Структура рынка ценных бумаг в 2008 г.

По данным рисунков можно сделать вывод, что подавляющее большинство на рынке ценных бумаг (более 70%) составляют акции. Корпоративные облигации в 2007 году составляли всего 8%, в 2008 году их значение превысило 10%. Чуть больше (около 15%) составляют государственные казначейские облигации и облигации государственного займа (15%). Меньше всего пользуются на рынке облигации субъектов РФ (2-5%).

К 1 декабря 2008 г. по сравнению с аналогичным периодом 2007 г. по данным агрегированного балансового отчета 30 крупнейших банков Российской Федерации всего в денежном выражении объем приобретенных коммерческими банками ценных бумаг возрос на 30 процентов, частных долговых обязательств - на 43 процента, долговых обязательств Российской федерации - на 18 процентов. Объем акций, находящихся в распоряжении данных банков за тот же период увеличился на 23 процента, при этом портфель контрольного участия сократился более чем на два процента. Объем учтенных векселей возрос на 37 процентов. Т.о. мы можем наблюдать резкую активизацию банковской деятельности на рынках ценных бумаг. При этом банки, не слишком стремясь ставить под свой контроль акционерные общества, вдохновленные ростом доходности частных ценных бумаг, активно их приобретали.

Корпоративные облигации являются одним из наиболее динамично развивающихся секторов рынка ценных бумаг (хотя размер российского рынка корпоративных облигаций пока едва превышает 1% ВВП). Благодаря способности диверсифицировать круг кредиторов, эмитент получает возможность привлечь заимствования за меньшую плату, чем в банке. В этом смысле облигации являются альтернативой банковскому кредиту, хотя роль банков в выпуске и в инвестировании на рынке облигаций остается доминирующей – банки выполняют роль организаторов выпуска, андеррайтеров, они также являются основными инвесторами на рынке. Отсутствие требования по залогу также дает преимущества выпуску корпоративных облигаций по сравнению с банковским кредитом.

В настоящий момент рынок подошел к новому этапу своего развития. Выпуск корпоративных облигаций должен стать реальным инструментом привлечения заемных ресурсов, прежде всего для обрабатывающего сектора промышленности. Пока же он доступен в основном для крупных эмитентов. Для того, чтобы изменить эту ситуацию, необходимо:

· обеспечить возможности доступа на рынок корпоративных облигаций для широкого круга эмитентов;

· повысить привлекательность рынка для инвесторов;

· улучшить инфраструктуру рынка, призванную обеспечивать его эффективную работу и развитие.

Если рассматривать деятельность коммерческих банков с точки зрения отдельных ее направлений, то для первой десятки банков характерно использование всего диапазона основных банковских операций, при этом однако заметна и четкая специализация, особенно касательно вкладов граждан (опять сказывается подавляющее влияние Сбербанка). Можно легко заметить, что для этой категории коммерческих банков операции с ценными бумагами имеют наименьшее значение, хотя их объемы вполне сопоставимы с другими видами операций.

Для банков группы 01-50 ситуация не слишком меняется - разве что снижается роль вкладов граждан (по значению они уравниваются с операциями с ценными бумагами). Зато еще больше увеличивается разрыв между кредитными и прочими операциями.

В целом ситуация не слишком меняется вплоть до перехода к коммерческим банкам, расположенным за пятой сотней. Здесь заметен устойчивый рост значений операций с ценными бумагами, длящийся вплоть до группы 951 - 1000. Затем начинается плавный спад. В целом же можно констатировать, что для большинства российских коммерческих банков операции с ценными бумагами имеют важное (большее, нежели работа со средствами населения), но не ключевое (менее чем выдача кредитов) значение. В подавляющем большинстве рассмотренных групп банков (за исключением группы 901 - 950) доля операций с ценными бумагами не превышает пятидесяти процентов в основном колеблясь в интервале 20-30 процентов. Несколько большее значение операции с ценными бумагами приобретают для небольших, но достаточно устойчивых коммерческих банков - вероятно вследствие того, что они не обладают достаточной в глазах населения для привлечения его средств надежностью и вынуждены стремиться к более быстрой оборачиваемости инвестиций, чем обеспечивают кредитные операции.

О значении для коммерческих банков операций с ценными бумагами можно судить по тому, какая часть банков не осуществляет эти операции вовсе. Легко заметить, что от операций с ценными бумагами банки отказываются часто, причем если для банков средней категории этот отказ не более характерен, чем отказ от работы со средствами населения, то для банков, начиная с группы 951 - 1000 этот отказ становится весьма характерным.

Еще по теме:

Обзор пенсионных систем с обязательной накопительной

частью: Швеция, Венгрия, Казахстан

Страны, использующие пенсионную систему, в которой накопительная составляющая является обязательной в силу закона могут стать отличным примером при исследовании пенсионной системы России. Как было рассмотрено в предыдущем параграфе, Росси ...

Перспективы развития страхования

Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной службы страхового надзора (ФССН) и Российского союза автостраховщиков (РСА) призвали участников рынка готовиться к худшему. Самый оптимистичный прогноз на два-три ...

Коммерческий банк – финансовый посредник

Одной из самых важных функций выполняемых банком, является посредническая функция. Предоставляя ссуды своим клиентам, банки выполняют роль финансовых посредников, принимая денежные средства вкладчиков и предоставляя их заемщикам. Эта деят ...

Facebook

Facebook twitter

twitter RSS

RSS