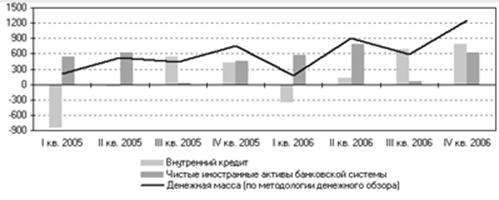

Рис. 2.3. Основные источники прироста денежной массы по методологии денежного обзора в 2005-2006 гг.

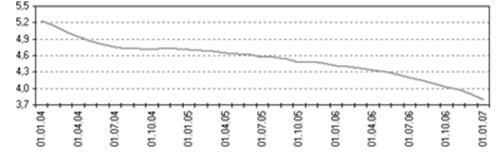

Темпы прироста денежной массы по методологии денежного обзора в 2006 г. составили 40,5% (в 2005 г. — 36,3%), как следует из рис. 2.3. Прирост чистых иностранных активов банковской системы являлся важным источником увеличения денежной массы по методологии денежного обзора. При росте общего объема этого денежного агрегата на 2,9 трлн. руб. чистые иностранные активы увеличились на 2,0 трлн. руб., а внутренний кредит экономике — на 1,3 трлн. руб. (в 2005 г. аналогичные показатели составили 1,9; 1,7 и 0,1 трлн. руб. соответственно). При этом в 2006 г. повысилось значение банковских кредитов нефинансовым организациям и населению как источника роста денежного предложения. Требования к этой группе заемщиков в целом за 2006 г. возросли на 2,7 трлн. руб. (за 2005 г. — на 1,5 трлн. руб.), что превышает увеличение чистых иностранных активов. Сдерживанию роста денежной массы, так же как и в 2005 г., способствовало накопление средств на счетах органов государственного управления в Банке России, в том числе на счетах Стабилизационного фонда Российской Федерации. Скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, как видно из рисунка 2.4., снизилась за 2006 г. на 14,0% (в 2005 г. — на 6,5%). Уровень монетизации экономики (по денежному агрегату М2) за истекший год увеличился с 22,7 до 26,4%.

Рис. 2.4. Скорость обращения денег, рассчитанная по денежному агрегату М2 (в среднегодовом выражении)

Соотношение темпов роста денежной массы М2 и денежной базы в широком определении обусловило увеличение денежного мультипликатора с 2,075 на 1.01.2006 до 2,183 на 1.01.2007, или на 5,2% (за 2005 г. — на 13,2%).

За 2006 г. денежная база в широком определении увеличилась на 41,4% (в 2005 г. — на 22,4%). В истекшем году, как и в 2005 г., рост резервов коммерческих банков в результате покупок Банком России иностранной валюты на внутреннем валютном рынке (чистые иностранные активы органов денежно-кредитного регулирования выросли на 2,8 трлн. руб. против 1,9 трлн. руб. в 2005 г.) сопровождался накоплением средств органов государственного управления на счетах в Банке России, что сдерживало увеличение денежного предложения. Прирост депозитов органов государственного управления в Банке России составил за 2006 г. 1,5 трлн. руб. против 1,1 трлн. руб. за 2005 год. Структура денежной базы в широком определении в 2006 г. изменилась следующим образом. Доля наличных денег сократилась с 75,3 на 1.01.2006 до 74,3% на 1.01.2007. Удельный вес средств на корреспондентских счетах кредитных организаций в Банке России снизился с 17,5 до 15,5%, доля средств на счетах обязательных резервов практически не изменилась и на 1.01.2007 составила 5,4%. Удельный вес облигаций Банка России у кредитных организаций вырос с 1,1 до 2,5%, а доля депозитов кредитных организаций в Банке России — с 0,2 до 2,4% на соответствующие даты. Средний дневной объем совокупных банковских резервов1 в IV квартале истекшего года составлял примерно 870 млрд. руб., что на 9,2% меньше, чем в III квартале, и на 35,4% больше, чем в IV квартале 2005 года.

Сокращение совокупных банковских резервов в IV квартале 2006 г. по сравнению с III кварталом обусловило повышение ставок на рынке МБК. Средняя ставка по размещенным российскими банками однодневным рублевым МБК в IV квартале составила 5,1% годовых против 2,6% годовых в III квартале 2006 г. и 4,6% годовых в IV квартале 2005 года.

На московском межбанковском кредитном рынке динамика среднемесячных ставок (MIACR) в IV квартале 2006 г. была такой же, как в целом по России. Повышение ставок MIACR по однодневным рублевым МБК сопровождалось ростом их волатильности. Диапазон колебаний дневных ставок MIACR в IV квартале расширился до 7,7 процентного пункта против 5,4 процентного пункта в предшествующем квартале, но был более узким, чем в октябре—декабре 2005 г. (11,7 процентного пункта). Рисунок 2.5. В IV квартале внутримесячная динамика ставок MIACR сохраняла традиционный циклический характер. При этом пиковые значения ставок в конце каждого месяца квартала существенно превышали аналогичные показатели предшествующего квартала, но были сопоставимы с аналогичными показателями 2005 года.

Еще по теме:

Социальная основа кредитной кооперации и ипотечного жилищного

кредитования

Переход к рыночной экономике изменил подходы к проведению жилищной политики в стране. Государство, резко сократив бюджетные расходы на жилищное строительство, оставило за собой обязанность обеспечения жильем только отдельных социально нез ...

Эволюция платёжной системы России

В развитии отечественной структуры платежных инструментов и способов платежа выделено несколько характерных и в то же время специфических особенностей. Это связано с тем, что на Руси длительное время сохранялась практика использования тов ...

Понятие, роль и

классификация депозитов в формировании ресурсной базы коммерческих банков

Для обеспечения стабильного и надежного функционирования в нашей стране коммерческих банков важную роль играет формирование научно-обоснованной банковской политики, составным элементом которой является депозитная политика. Это связано с т ...

Facebook

Facebook twitter

twitter RSS

RSS