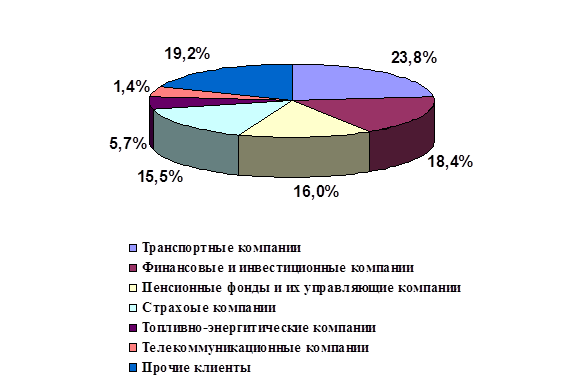

Рис. 7. Распределение заемщиков Банка по сферам занятости

Наиболее заметно в 2008 году выросли объемы средств, привлеченных Сбербанком от страховых компаний (в 2,6 раза), управляющих компаний негосударственных пенсионных фондов (в 1,3 раза) и прочих клиентов, не связанных с транспортной отраслью (в 2,1 раза), в связи с чем степень диверсификации портфеля срочных пассивов значительно возросла.

Все эти системы являются собственной разработкой Банка, и основываются на новейших достижениях техники и экономической науки. В Банке постоянно функционирует научная группа, основной задачей которой, является непрерывное совершенствование алгоритмов оценки кредитоспособности заемщиков и прочих элементов кредитования.

Успешно действует информационно – аналитическая система поддержки принятия кредитных решений, которая позволяет в оперативном режиме проводить анализ качества кредитного портфеля Банка и управлять ключевыми параметрами «скоринговой» системы в зависимости от текущего уровня просроченной задолженности в разрезе кредитных продуктов, регионов и поколений кредитов.

Таким образом, кредитному риску в Банке уделяется самое большое внимание, что позволяет удерживать долю просроченной задолженности в портфеле потребительских кредитов на минимальных уровнях, эффективно снижать тем самым уровень кредитного риска и, как следствие, непрерывно улучшать качество кредитного портфеля Банка.

Далее остановимся на финансовых рисках, а именно на валютном, процентном и риске ликвидности.

б) Валютный риск –

риск убытков у Банка вследствие неблагоприятного изменения курсов иностранных валют.

в) Процентный риск – риск неблагоприятного изменения финансового состояния Банка вследствие изменений процентных ставок, оказывающих влияние, как на доходы Банка, так и на стоимость его активов, обязательств и внебалансовых инструментов.

г) Риск потери ликвидности – риск убытков вследствие неспособности Банка обеспечить исполнение своих обязательств, в срок и в полном объеме.

В сфере финансовых рисков Банк придерживается консервативной политики, направленной на подержание сбалансированной структуры активов и пассивов и минимизации вероятности каких-либо потрясений.

При проведении валютных сделок Банк избегает спекулятивных операций и удерживает валютную позицию в состоянии, близком к закрытой.

Процентная политика Банка направлена на обеспечение гарантированного уровня процентной маржи путем построения оптимального продуктового ряда.

Основным применяемым Банком способом управления финансовыми рисками является управление и контроль риском.

Банк на регулярной основе осуществляет расчет структуры активов и пассивов по срокам востребования и погашения, устанавливает лимиты на разрывы между активами и пассивами по группам срочности.

Для обеспечения оптимальной величины процентной маржи рассчитываются и устанавливаются предельные ставки привлечения и размещения денежных средств, основываясь на внутренней информации, а также на результатах анализа рыночной ситуации в регионах своего присутствия.

В рамках управления ликвидностью, Банк стремится балансировать свои активы и пассивы по срокам и при этом наращивать активные и пассивные резервы ликвидности. Все это позволяет Банку удовлетворять потребности населения в потребительских кредитах и при этом бесперебойно осуществлять расчетные операции.

Выявленные в ходе проверок ошибки анализируются и доводятся до сотрудников, руководителей филиалов и дополнительных офисов вместе с рекомендациями по недопущение повторного совершения.

Все электронные документы и базы данных непрерывно и многократно резервируются, что исключает возможность потери информации в результате техногенных факторов.

Для защиты от сбоев при передаче данных созданы и функционируют резервные каналы связи. Осуществляется мониторинг состояния программных технических средств банка, а также несанкционированного доступа к локальной сети.

В целях улучшения обслуживания клиентов публикуются информационные материалы на сайте банка.

В целях минимизации правового риска, Юридическим управлением Банка проводится экспертиза проектов договоров и учредительных документов клиентов, разрабатываются типовые формы договоров, осуществляется контроль за законностью и соблюдением интересов Банка при проведении любых операций и защита правовыми средствами имущественных и иных интересов банка в судах, арбитражных судах и других правовых органах.

Кроме того, Юридической службой, издаются справочные и аналитические материалы по вопросам правоприменительной практики, осуществляется, а также организуются консультационные семинары для обучения сотрудников Банка.

Еще по теме:

Анализ деятельности Банка России, как организатора

платежей и расчётов в экономике

Как уже говорилось в предыдущей главе, одним из инструментов расчёта являются наличные деньги. Более того, в РФ именно этот инструмент является наиболее востребованным, что объясняется следующими его преимуществами:

а) наличные платежи п ...

Операции центрального банка россии на открытом рынке

Государственное управление рыночной экономикой предполагает гарантированное поддержание Центральным банком России деятельности коммерческих банков. Это связано с тем, что последние являются рабочим звеном денежно-кредитной системы, непос ...

Перспективы развития страхования

Прогнозы в условиях мирового кризиса не утешительные. Так главы Федеральной службы страхового надзора (ФССН) и Российского союза автостраховщиков (РСА) призвали участников рынка готовиться к худшему. Самый оптимистичный прогноз на два-три ...

Facebook

Facebook twitter

twitter RSS

RSS