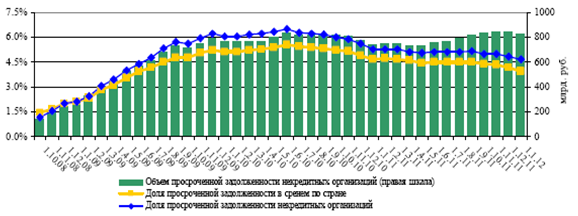

Рисунок 6 – Просроченная задолженность некредитных организаций

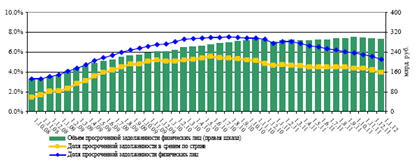

Рисунок 7 – Просроченная задолженность физических лиц

Согласно рейтингу банков по объему кредитного портфеля по состоянию на 1 января 2012 года, число банков, демонстрирующих рост объема кредитного портфеля в 2011 году, составило 782 единицы. Таким образом, более 85% банков показали положительную динамику. При этом у крупнейших банков ситуация лучше, чем в целом по банковской системе.

В абсолютных величинах наилучшую динамику в 2011 году ожидаемо продемонстрировал ОАО "Сбербанк России". Портфель банка за год увеличился более чем на 2 трлн. руб. или на 33.3%, что превышает средний показатель по стране. Всего на 1 января 2012 года, по расчетам экспертов, кредитный портфель Сбербанка был равен 8.23 трлн. руб.

Вторым по абсолютной динамике по итогам 2011 года стал ОАО Банк ВТБ, у которого объем кредитного портфеля вырос на 0.89 трлн. руб. или на 44.8% и составил 2.87 трлн. руб. Остальные банки наращивали свои кредитные портфели в гораздо меньших масштабах.

Высокие темпы роста кредитного портфеля наблюдались у ОАО "ТрансКредитБанк", кредитный портфель которого увеличился на 88% или на 188 млрд. руб. ТрансКредитБанк поднялся в рейтинге за год на 4 позиции и занял 12-е место. На 12 позиций в рейтинге в 2011 году поднялись: "ИНГ БАНК (ЕВРАЗИЯ) ЗАО" – с 39-го на 27-е место (кредитный портфель за год вырос на 72% или на 55 млрд. руб.) и АКБ "Инвестторгбанк" (ОАО) – с 60-го на 48-е место (кредитный портфель вырос на 54% или на 21.4 млрд. руб.).

В 2012 году эксперты ожидают продолжения позитивной динамики в области кредитования, но вместе с тем – снижения темпов роста кредитного портфеля, как вследствие уменьшения потенциала фондирования, так и в связи со снижением доступности кредитов для населения и юридических лиц из-за ожидаемого роста процентных ставок. По оценкам аналитиков, рост кредитного портфеля банков в 2012 году не превысит 20%. При этом доля просроченной задолженности несколько увеличится, что, в частности, будет вызвано возможными проблемами с рефинансированием кредитов в корпоративном секторе. Однако этот рост, скорее всего, не будет критичным для устойчивости банковской системы. Наиболее вероятно, суммарная доля просрочки к ссудной задолженности сохранится на умеренном уровне и не превысит 4.5%.

В 2011 году пассивы банковской системы России выросли на 23.1% или на 7.82 трлн. руб. в денежном эквиваленте. И если в 2010 году основной прирост был обеспечен увеличением привлеченных денежных средств у населения, то в 2011 году заметную роль играли юридические лица и средства, привлеченные у ЦБ.

На фоне кризиса ликвидности, начиная с осени 2011 года, банки стали резко увеличивать задолженность перед ЦБ. За 2011 год доля кредитов, полученных от ЦБ, в структуре пассивов российских банков практически утроилась и на 1 января 2011 года составляла 2.9%. За сентябрь-декабрь 2011 года объем задолженности банков перед ЦБ увеличился более чем на 900 млрд. руб. до 1.21 трлн руб. Текущее значение является локальным максимумом с первого квартала 2010 года. До этого на протяжении более двух лет наблюдалась обратная ситуация – снижение доли средств ЦБ в структуре пассивов. Напомним, в кризис 2008-2009 годов Банк России резко расширил поддержку банковского сектора – максимальная задолженность перед ЦБ, зафиксированная ежемесячной отчетностью, составляла более 3.3 трлн. руб. или 12.3% от всего объема обязательств банков. Рекордные значения наблюдались в первом квартале 2009 года, а после этого объем поддержки со стороны ЦБ непрерывно сокращался. Рост объема полученных средств от ЦБ и, соответственно, доли их в пассивах, который наблюдается сейчас, обусловлен достаточно сильной нехваткой ликвидности у российских банков. Монетарные власти в лице ЦБ помогают банкам справиться с их проблемами, что выражается в финансовой подпитке банков кредитными ресурсами. Всего на прирост задолженности перед ЦБ приходится порядка 12.5% общего прироста пассивов в 2011 году.

Еще по теме:

Дилерские операции банков на рынке ценных бумаг

Дилерской признается профессиональная деятельность на рынке ценных бумаг, в основе которой лежит заключение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичной оферты – то есть объявления цен покупки и продажи ...

Роль банковского сектора в обеспечении экономического роста

Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики. Однако за полтора десятилетия рыночных преобразований в России масштабы банковско ...

Финансово-правовой статус Центрального банка как органа банковского надзора

Центральный банк Российской Федерации (далее - ЦБ РФ) стоит во главе банковской системы, управляет ею, устанавливает специальные правила для ее участников, наделяя их статусом кредитных организаций, выдает им лицензии, осуществляет надзор ...

Facebook

Facebook twitter

twitter RSS

RSS