где yij- нормированная оценка j-м экспертом i-го фактора;

xij– абсолютная оценка j-м экспертом i-го фактора, баллы;

m – количество оцениваемых факторов;

n–количество экспертов.

Процедура опроса обычно проходит в несколько этапов в зависимости от целей оценки, располагаемых средств, промежуточных результатов. На первом этапе опрос осуществляется независимо и без требования аргументации оценок. На втором этапе эксперты получают информацию о крайних оценках. Им предоставляется возможность корректировки своих заключений. На последующих этапах экспертам сообщаются усредненные оценки, после чего они могут вновь изменить свое мнение, предварительно аргументировав его. Практика показывает, что после 3-5 этапов опроса выводы экспертов становятся стабильными, что является сигналом для прекращения опроса и перехода к анализу экспертных оценок.

В силу того, что эксперт хорошо разбирается в предметной области, он способен выделить наиболее важные аспекты проблемы. Вместе с тем произвести комплексную оценку, сделать определенные итоговые выводы, особенно если требуется получить численные показатели, ему сложно. Эта задача решается при помощи формализованных методик анализа экспертных оценок.

Анализ экспертных оценок проводится на основе специальных математических теорий и методик. К их числу следует отнести теорию анализа иерархий, нечисловую статистику, многокритериальную оптимизацию, анализ предпочтений и др.

Анализ экспертных оценок включает два стандартных этапа:

1) анализ согласованности экспертных оценок и выявление «некомпетентных» экспертов;

2) усреднение экспертных оценок.

Задачей первого этапа является достижение согласованности экспертных оценок. Так, может оказаться, что мнения экспертов по одним и тем же вопросам существенно расходятся. В такой ситуации проводить усреднение оценок экспертов для формирования окончательных выводов не представляется возможным, поэтому применяется процедура выявления«некомпетентных» экспертов. Как правило, субъективные оценки «некомпетентных» экспертов резко выделяются из совокупности всех оценок. Поэтому анкеты таких экспертов исключаются из дальнейшего рассмотрения.

В случае достижения согласованности экспертных оценок переходят ко второму этапу, когда экспертные оценки обрабатываются и происходит их усреднение. В результате, как правило, удается найти итоговое, наиболее оптимальное решение проблемы, которое наилучшим образом согласуется с индивидуальными выводами экспертов. При помощи формул данная процедура приобретает следующий вид:

yi =  yij, i =

yij, i = ![]() (3.15)

(3.15)

где уi— групповая (итоговая) оценка экспертов;

kj— коэффициент компетентности j-го эксперта.

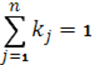

При этом коэффициент компетентности экспертов удовлетворяет следующей формуле:

k=(k1,k2,k3…,kn) ≥ 0,![]() =

=  (3.16)

(3.16)

Подведение итогов работы экспертов и подготовка комплексного заключения по проблеме — заключительный этап технологии экспертной оценки. После его завершения группа экспертов расформировывается, а инициатор проведения экспертизы, которым выступает банк, получает наиболее приемлемый вариант решения стоящих перед ним задач и определенный опыт применения методов экспертной оценки [14, с. 244].

Таким образом – использование специальных экономико-математических методов для измерения банковского кредитного риска в настоящее время следует рассматривать банковскими специалистами Сберегательного банка РФ не просто как рекомендация по более эффективному управлению рисками, а как ярко выраженная потребность и необходимое условие адекватной оценки и измерения риска, от правильности проведения которых зависит результативность деятельности кредитного учреждения.

Еще по теме:

Место кредитных операций в финансовой системе

Финансы представляют собой экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения функций и задач государства и обеспечения усло ...

Построение оптимальной сберегательной политики коммерческого банка

Построение оптимальной сберегательной политики коммерческого банка исходит из принципа максимизации решения поставленных перед ней задач. Основной задачей сберегательной политики любого коммерческого банка является разработка и реализация ...

Договор медицинского страхования

Медицинское страхование осуществляется в форме договора, заключаемого между сторонами медицинского страхования. Условия договора медицинского страхования регулируются ст.4 Закона РФ «О медицинском страховании граждан РФ».

Договор медицин ...

Facebook

Facebook twitter

twitter RSS

RSS